¿Por qué se caen las transacciones?

En la mayoría de los casos, cuando 2 empresas comienzan conversaciones con el propósito de fusionarse o iniciar un proceso de compra/venta, existen múltiples factores que impiden el cierre de las mismas, como son:

1. Incertidumbre en el Due Diligence – El conocimiento de situaciones negativas en esta etapa genera incertidumbre y desconfianza para seguir el proceso

2. Expectativas distintas entre el comprador y vendedor – la falta de comunicación entre ambas partes puede omitir las oportunidades de la transacción para ambos

3. Expectativas distintas de valor entre los mismos accionistas – generalmente los accionistas tienen una percepción mayor del valor de la empresa

4. Futuros proyectos – generalmente estos proyectos son tomados en cuenta por el vendedor pero no por el comprador

5. Falta de seguimiento – dado que son procesos largos y ajenos a las operaciones del negocio, alguna de las partes puede optar por abandonar el proceso

6. Situaciones externas – durante el proceso pueden ocurrir situaciones extraordinarias que reducen el apetito por la transacción

El llevar a cabo una transacción de este tipo apoyados en un banco de inversión especializado en esta área ayuda a que estos factores se mitiguen y que por tanto la transacción pueda cerrarse.

¿Qué debe hacer una empresa en venta?

Es difícil saber con certeza qué porcentaje de las transacciones no se cierran, porque los bancos de inversión no les gusta dar a conocer su tasa de fracaso. Sin embargo, se estima que al menos uno de cada tres ofertas que no se cierran después de la ejecución de una carta de intención («LOI»), y que aproximadamente cuatro de cada cinco ofertas que cierran con éxito necesitan mucho más tiempo de lo esperado para cerrar.

Los factores más importantes que se traducen en transacciones fallidas y los pasos sugeridos que un vendedor puede tomar para mitigar ese resultado se resumen a continuación:

1) Problemas descubiertos en la auditoría de compra:

a. Asegurar la divulgación completa de las principales cuestiones parezcan favorables o desfavorables para la compañía en venta.

b. Llevar a cabo una auditoría o revisión de sus estados financieros anuales. Aplicar las recomendaciones de auditoría, en particular las que se relacionan con el establecimiento de sistemas y controles internos y la creación de una pista de auditoría suficiente. Manténgase al día con todas las aprobaciones regulatorias necesarias, permisos, certificados, licencias, etc. En algún momento antes del cierre, el comprador puede tener acceso a la administración de claves, proveedores y clientes. Un comprador prudente estará en condiciones de buscar claridad en cuanto a identificar áreas de riesgo. Por ejemplo, si la empresa depende del propietario y el propietario aún mantiene relaciones clave con los clientes, este saldrá a la luz en algún momento de la auditoría de compra.

2) Divergencia de expectativas comprador-vendedor:

a. Asegurar una carta de intención completa y sin ambigüedades. Es en el mejore interés de los vendedores incluir la mayor especificidad posible en la carta de intenciones a pesar de que el documento no es vinculante, y

b. Tome el tiempo para entender las iniciativas del posible comprador, la motivación, las prioridades, estrategias, etc. Esto es crítico para seleccionar al comprador adecuado y puede ayudar a facilitar las negociaciones. Vender una empresa no debe ser un intercambio unidireccional de información.

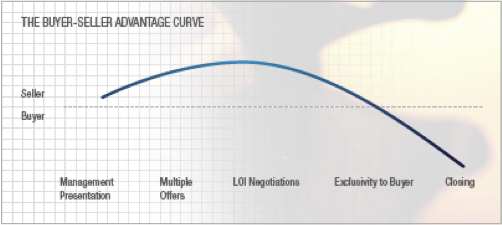

El vendedor mantiene capacidad de negociación hasta el momento de concesión de exclusividad para el comprador, que normalmente coincide con la ejecución de una Carta de Intención. Como se demuestra en la figura siguiente, en esencia, la curva de ventaja comprador / vendedor cambia en favor del comprador en este momento. Por lo general, un comprador prudente no procede con la auditoría de compra detallada financiera y jurídica, sin exclusividad, debido a los altos costos involucrados en la realización de dicho análisis.

3) Divergencias en las expectativas de los grupos de venta:

a. Establezca y acuerde los objetivos (financieros y de personal) en la fase de planificación del proceso, revise periódicamente estas expectativas, y b. Busque asesoramiento independiente para determinar si las expectativas están correctamente alineados y realista. Los dueños de negocios a veces perciben que su empresa vale mucho más que su valor de mercado, y el riesgo de rechazar una buena oferta como resultado.

4) Tener asesores financieros de confianza así como legales, contadores y fiscalistas:

a. Contratar a un abogado con una trayectoria comprobada de transacciones de cierre. Establecer las expectativas desde el principio y evitar los intentos de renegociar los acuerdos comerciales conforme a lo acordado entre las partes.

b. Crear una barrera entre los directores durante las negociaciones estrictas a fin de no entorpecer la relación entre las partes. Su asesor puede usar el «sombrero negro», si es necesario, ya que puede tener que seguir trabajando con el comprador, es decir después del cierre durante todo el período de transición, y

c. Busque asesoría fiscal durante la etapa de planificación para maximizar el ahorro potencial de impuestos y para evitar sorpresas en el cierre.

5) Capital disponible:

a. Acuerdo con las condiciones de financiación tan pronto como sea posible, idealmente antes de la exclusividad de la concesión, y

b. Sea selectivo en la elección del comprador. Pesar las alternativas evaluando cuidadosamente las condiciones propuestas adjuntas a cualquier propuesta.

6) Cambio adverso importante en las operaciones de la empresa:

a. Adoptar «business as usual» como enfoque de todo el proceso de venta y durante el cierre. No se distraiga por el proceso. El negocio debe ser lo primero, y

b. Sea consciente de los esfuerzos de riesgo / inversión y revise el tiempo para la recuperación de su inversión. Como comprador no está dispuesto a pagar por iniciativas no probadas.

7) Aprobación de regulaciones:

a. Adoptar las medidas necesarias para obtener los primeros indicios de una aprobación por adelantado siempre que sea posible, y

b. Revisión de todos los contactos con el cambio de las disposiciones de control, las sanciones de salida, etc Identificar cualquier costo y conflictos de interés que pueden dar lugar a adoptar las medidas necesarias para paliar estos riesgos.

8) Vendoritis:

a. Tómese el tiempo para contemplar y conocer la respuesta a la pregunta «¿qué es lo que quiero hacer con mi vida?», Especialmente si usted está vendiendo por elección y no por necesidad (por ejemplo, las complicaciones de salud). El proceso de venta es el emocional, y puede estar lleno de retos. A menudo, es el mayor evento monetaria en la vida de un empresario.

9) Trato de fatiga:

a. Fijar los plazos de tiempo, los objetivos y volver regularmente a los progresos realizados. En su mayor parte, el momento de la venta se encuentra bajo control del vendedor a la firma de la Carta de Intención y el otorgamiento al comprador de una ventana de exclusividad. Más allá de eso, puede llegar a ser más difícil mantener las cosas en movimiento a lo largo, sobre todo cuando se trata de grandes empresas multinacionales cuyos departamentos internos de legal a menudo puede determinar el tiempo final.

10) Las circunstancias externas:

a. Negociar un período de exclusividad relativamente corto para minimizar la posibilidad de que las influencias externas hagan fallar todo el proceso. Los eventos externos están fuera del control de la administración y no se puede evitar. Si la economía da un giro negativo, puede verse obligado a poner el proceso en espera. Al final, la adecuada preparación de pre-venta y la ejecución efectiva del proceso de venta son críticos. Estos temas tratados, no sólo ayudan a mejorar dramáticamente las probabilidades de un cierre exitoso sino que debe traducirse en una transacción que se ajuste a los objetivos personales y profesionales establecidos en un principio por los accionistas.